发布者:乐鱼体育app官方网站 发布时间:2024-11-06

今年以来,受到证监会新政影响,整体上市数量有所下降,但半导体领域依然有珂玛科技(8月16日)、龙图光罩(8月6日)、欧莱新材(5月9日)、灿芯股份(4月11日)、星宸科技(3月28日)、上海合晶(2月8日)及成都华微(2月7日)7家企业成功上市。近几个月,伴随着新“国九条”、“科创板八条”等政策的发布推行,科创板发行审核进度有较明显提速,多家半导体IPO获最新进展,涉及企业包括武汉新芯、华太电子、国仪量子、先锋精科、沁恒微电子、兴福电子、昂瑞微、阜阳欣奕华8家企业。

拟募资48亿元,武汉新芯科创板IPO申请获受理

9月30日,据中国证券监督管理委员会网站公告,武汉新芯(XMC)科创板IPO申请正式受理,标志着其上市进程正式启动。据悉,这是“科创板八条”发布后第二家获得受理的科创板IPO项目,也是沪市今年以来第二家获得受理的IPO项目。

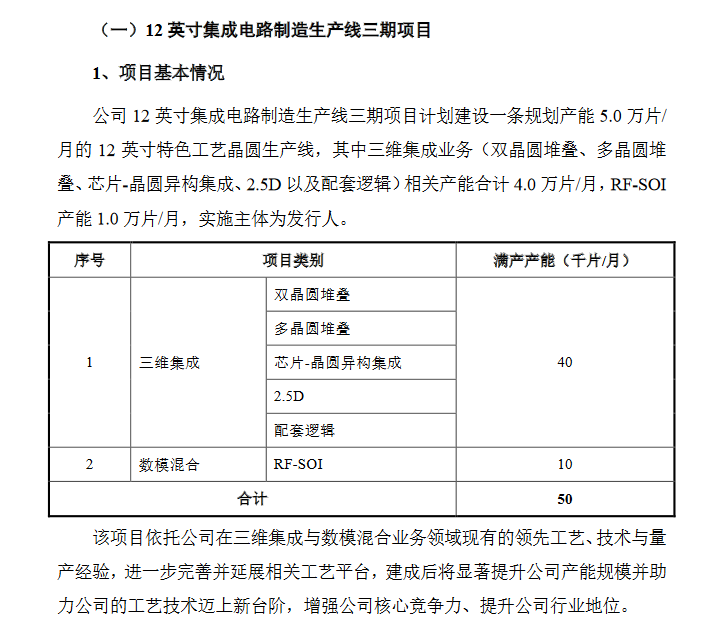

公开资料显示,武汉新芯是国内领先的NOR Flash(闪存)制造厂商,公司共拥有两座12英寸晶圆厂,特色存储产品营收占比超过六成。招股书显示,新芯股份本次IPO拟发行28.26亿股,募集资金48亿元,用于12英寸集成电路制造生产线三期项目、特色技术迭代及研发配套项目等。

图片来源:武汉新芯招股书截图

图片来源:武汉新芯招股书截图

据武汉市公共资源交易中心消息,近日武汉新芯发布了“12英寸集成电路制造生产线三期项目”公开招标计划,该项目正式招标公告预计在今年10月21日发布。项目概况显示,其三期项目厂房及配套工程位于高新四路以北、光谷一路以东,拟建设总建筑面积约35万平米,主要包括FAB生产厂房一座,其他配套建设动力厂房等,项目规划产能5万片/月。

今年3月初,武汉新芯宣布首度接受外部融资,将其注册资本从约57.82亿人民币增至约84.79亿元。其IPO咨询文件显示,目前长江存储YMTC仍持股比例为68.1937%。

助力小米SU7车载通信,华太电子IPO辅导备案

9月27日,苏州华太电子技术股份有限公司(以下简称“华太电子”)在江苏证监局进行辅导备案登记,辅导机构为华泰联合证券有限责任公司。

公开资料显示,华太电子成立于2010年3月,是一家拥有半导体产业链多环节底层核心技术、多领域布局协同发展的平台型半导体公司。公司主要从事射频系列产品、功率系列产品、高端散热材料的研发、生产与销售,并提供大功率封测业务,产品可广泛应用于通信基站、光伏发电与储能、半导体装备、智能终端、新能源汽车、工业控制等大功率场景。

今年火爆全网的小米汽车SU7配备了与小米对讲机互联互通的车载通信系统,用户可以通过汽车的中控屏直接操作对讲机,与外部人员进行沟通,比如实时了解前方道路情况、天气变化等信息。这里面要用到一个重要的通信芯片——射频功率放大器(PA),将微弱的信号放大到足够高的功率,以便传输到更远的距离。其中,该技术的主要供应商就是华太电子。

据证监会披露数据,华太电子目前无控股股东,实际控制人为张耀辉,持股19.2071%,并通过其控制的企业间接控制公司52.4398%的表决权,张耀辉直接和间接控制公司合计71.6469%的表决权。

从业务布局来看,华太电子现有四大产品线,射频产品、功率器件、数字模拟芯片及散热材料。其射频系列产品收入占比较大,主要是LDMOS射频功率放大器、LDMOS MMIC、GaN射频功率放大器,主要应用于通信基站、无线对讲机等领域;其次是功率系列产品,主要是IGBT、MOSFET等,其中华太电子拥有IGBT单管/模块系列和SiC模块系列。SiC模块系列采用了公司自主研发和生产的SiC芯片,并通过全自动化模块封测线生产,具备压银烧结技术,确保了良好的散热性能和可靠性。

估值超72亿,国仪量子进行辅导备案

证监会官网近日公告显示,国仪量子技术(合肥)股份有限公司(以下简称“国仪量子”)在安徽证监局进行辅导备案登记,辅导机构为华泰联合证券有限责任公司。

合肥市高新区有一个被称之为“量子大道”地方,涵盖量子通信、量子计算、量子精密测量等领域,国仪量子便坐落于此。据悉,这是“量子大道”上第二家开启IPO进程的量子科技企业。此前,国盾量子于2020年成功登陆科创板,成为国内“量子科技第一股”。

公开资料显示,国仪量子以量子精密测量为核心技术,为全球范围内的企业、政府、研究机构提供以增强型量子传感器为代表的核心关键器件、用于分析测试的科学仪器装备、赋能行业应用的核心技术解决方案等产品和服务。据其招股书显示,国仪量子的量子精密测量仪器在全球市场占有率领先,其顺磁共振谱仪在国内市场占有率第一。

股东情况看,目前国仪量子控股股东为合肥司坤股权投资合伙企业(有限合伙),持股比例27.20%。中科大资产经营有限责任公司持股约14.75%。此外,其他“科大系”股东科大国创持股约2.75%,科大讯飞持股约1.40%,讯飞创投持股约0.30%。

9月27日,在合肥开幕的省十四届人大常委会第十一次会议上,相关报告提及,安徽省努力抢占量子信息科技制高点,谋划打造全球量子科学中心、国家量子科技和产业中心,建设国际首个规模化城域量子通信网络,实现国际规模最大的量子比特纠缠态制备,国际首次百公里级自由空间高精度时间频率传递实验达到世界最优水平。

今年6月份《中国独角兽企业研究报告2024》显示,2023年中国独角兽企业共有375家,国仪量子进入榜单排名303,估值约合71.51亿元人民币,是中国为数不多的传感器独角兽企业之一。凭借过硬的科研实力和广阔的市场前景,量子科技近年备受资本青睐。据天眼查数据显示,截止2024年9月,国仪量子共进行了包括天使轮在内的5轮融资,其中B轮和C轮融资规模均达到数亿元人民币,投资方包括了合肥产投集团、深投控、国科资本、松禾资本、IDG资本、科大讯飞等众多知名机构。

募资5.87亿元,先锋精科科创板IPO注册生效

近日,中国证监会披露了关于同意江苏先锋精密科技股份有限公司(以下简称“先锋精科”)首次公开发行股票注册的批复,同意先锋精科科创板IPO注册申请。9月27日,先锋精科ipo注册状态显示为生效。

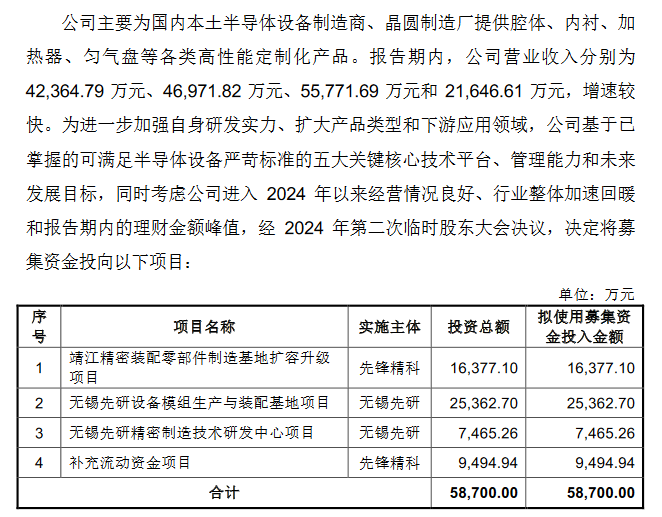

官方资料显示,先锋精科成立于2008年,是国家级专精特新“小巨人”,产品重点应用于半导体刻蚀设备和薄膜沉积设备中的晶圆反应区域,是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。在掌握的核心技术平台基础上,先锋精科还形成了关键工艺部件、工艺部件和结构部件三大类主要产品,重点应用于刻蚀设备和薄膜沉积设备等半导体核心设备中。在刻蚀领域,先锋精科主要提供以反应腔室、内衬为主的系列核心配套件;在薄膜沉积领域,先锋精科主要提供加热器、匀气盘等核心零部件及配套产品。

零部件是半导体设备国产化的重要载体,先锋精科凭借专有技术在国内本土半导体设备厂商国产化浪潮中占据重要地位,并在刻蚀和薄膜沉积设备的关键零部件上实现了国产化的自主可控。公司自设立时起即与中国装备龙头企业北方华创、中微公司拓荆科技、华海清科、中芯国际、屹唐股份等其他行业头部设备客户和终端晶圆制造客户建立了长期稳定的战略合作关系。

据先锋精科财报显示,2020-2023年,该公司营收自2.02亿元增长至5.58亿元,复合增长率达40.39%;扣非后净利润自0.26亿元增长至0.80亿元,复合增长率达45.80%。2024年上半年,先锋精科实现营业收入5.48亿元,同比增长147.04%;扣非净利润1.12亿元,同比增长338.67%,公司营业收入和净利润水平大幅增长。

其招股书显示,先锋精科本次IPO拟募资5.87亿元,其中1.64亿元用于靖江精密装配零部件制造基地扩容升级项目,2.54亿元用于无锡先研设备模组生产与装配基地项目,0.75亿元用于无锡先研精密制造技术研发中心项目。

超越摩尔、中芯聚源投资,沁恒微电子开启IPO辅导备案

9月9日,证监会披露了关于南京沁恒微电子股份有限公司(以下简称“沁恒微电子”)首次公开发行股票并上市辅导备案报告,其上市辅导机构为华泰联合证券,辅导工作安排显示预计将于2025年5月进入检查验收阶段。

据沁恒微官网资料显示,其是一家基于自研专业接口IP、微处理器内核IP构建芯片的集成电路设计企业,主要产品包括USB、蓝牙、以太网接口芯片,以及连接型、互联型、无线型MCU,产品侧重于连接、联网和控制。沁恒微表示,该公司突出的优势在于核心IP自研,自研IP能够增强芯片架构的灵活性,同时节省了IP组件的外购成本。据其称,该公司自主接口IP体系打通了收发器、控制器、协议栈构成的垂直数据链,提高了产品的软硬件协同性,改善了效率和兼容性。

从股权结构来看,江苏沁恒股份有限公司系公司控股股东。截至目前,江苏沁恒股份有限公司直接持有公司33.6484%股权,作为南京异或科技发展中心(有限合伙)的普通合伙人,通过南京异或科技发展中心(有限合伙)间接控制公司31.6245%股权,江苏沁恒股份有限公司合计控制公司65.2729%股权。

拟募资15亿,兴福电子准备科创板上市

近日,湖北兴福电子材料股份有限公司(以下简称“兴福电子”)顺利过会,准备在科创板上市。

据悉,兴福电子此次计划募资15亿元,其中,2.96亿元用于3万吨/年电子级磷酸项目,5.5亿元用于4万吨/年超高纯电子化学品项目,2.44亿元用于2万吨/年电子级氨水联产1万吨/年电子级氨气项目,3.1亿元用于电子化学品研发中心建设项目等。

公开资料显示,兴福电子目前主要从事湿电子化学品的研发、生产和销售,主要产品包括电子级磷酸、电子级硫酸等通用湿电子化学品,以及蚀刻液、清洗剂、显影液、剥膜液、再生剂等功能湿电子化学品。值得注意的是,兴福电子开发和量产技术指标达到SEMI C36-1121电子级磷酸产品标准最高等级 G3 等级的电子级磷酸,技术指标达到SEMI通用标准最高等级G5等级的电子级硫酸,及满足下游客户特殊制程需求的蚀刻液、清洗剂、再生剂、显影液、剥膜液等功能湿电子化学品,并实现了对国内外集成电路行业主流客户的批量供应。

据悉,兴福电子2021年、2022年、2023年营收分别为5.3亿元、7.92亿元、8.78亿元;净利分别为9995.94万元、1.91亿元、1.24亿元;扣非后净利分别为9264.65万元、1.46亿元、1.04亿元。2024年上半年兴福电子营收为5.12亿元,净利为8532万元,扣非后净利为8209万元。

股权方面,IPO后,兴发集团(CS)持股为39.93%,国家集成电路基金二期(SS)持股为6.94%,芯福创投持股为6.11%,兴昕创投持股为2.22%。

目前,兴福电子生产的电子级磷酸、电子级硫酸等通用湿电子化学品已广泛应用于行业头部企业中,客户包括台积电、SK Hynix、中芯国际、长江存储、华虹集团、长鑫存储、芯联集成、Globalfoundries、联华电子等国内外知名集成电路行业企业,可稳定供应集成电路行业8英寸、12英寸晶圆制造,适用于28nm及以下先进制程。

华为、小米投资,国产射频企业昂瑞微拟IPO

8月28日,中国证监会披露了中信建投证券关于北京昂瑞微电子技术股份有限公司(以下简称“昂瑞微”)首次公开发行股票并上市辅导备案报告。

官网显示,昂瑞微成立于2012年,专注于射频前端、射频SoC芯片、模拟芯片、新型半导体器件的研发、生产和销售。主营产品方面,昂瑞微基于CMOS、GaAs、SiGe、SOI、GaN等工艺,该公司核心产品线涵盖三大类,超四百款芯片:2G/3G/4G/5G全系列射频前端(L-PAMiD/F、L-DiFEM、MMMB PA、Tx Module、RF Switch、LNA、Tuner Switch等)、物联网SoC芯片(蓝牙BLE、双模蓝牙、2.4GHz无线芯片等)、模拟信号链和电源管理芯片等。

天眼查显示,昂瑞微成立至今,昂瑞微成立至今已完成7轮融资,其中2020年共完成两轮战略融资,分别由小米集团及华为哈勃投资,持股比例均为4.1626%。

目前,国内射频前端主要玩家包括唯捷创芯、卓胜微、飞骧科技等,前两家已是A股上市公司,飞骧科技科创板IPO申请已到问询状态。其中,唯捷创芯在国产化率较低的射频放大器领域占据国产主要份额。

光刻胶厂商阜阳欣奕华冲刺IPO,已进行上市辅导备案

近日,国产光刻胶厂商阜阳欣奕华新材料科技股份有限公司(以下简称“阜阳欣奕华”)在安徽证监局办理辅导备案登记,拟首次公开发行股票并在A股上市,辅导券商为中信建投证券。

官网资料显示,阜阳欣奕华成立于2013年,主营业务聚焦五大块产品,包括显示光刻胶、半导体光刻胶、特种光刻胶、OLED材料及前沿材料(碳纳米材料)。据公开信息显示,2022年,该公司营收突破4亿元,位居中国大陆光刻胶企业首位。

据悉,阜阳欣奕华成立至今共完成四轮融资。其中,C轮融资参与方达到18家,并集结了中金资本、哈勃投资、京东方以及多个国家级产业投资基金,如国开制造业基金、建材新材料基金等。据悉,京东方等产业投资方与阜阳欣奕华在业务上亦有协同。

近期光刻胶市场动态频频,其中以ArF光刻胶、光敏聚酰亚胺光刻胶(PSPI)热门领域为甚。在光敏聚酰亚胺光刻胶(PSPI)领域,今年8月,八亿时空宣布封装用光敏聚酰亚胺光刻胶(PSPI)及无氟PSPI目前处于小试验证阶段;国风新材正与中科大先研院联合开发PSPI相关产品;鼎龙股份半导体显示材料PSPI业务已在国内主流面板厂客户批量销售;强力新材PSPI目前处于客户认证阶段。

而在KrF、ArF光刻胶领域,八亿时空KrF光刻胶用PHS树脂已实现百公斤级别的供货;彤程新材ArF光刻胶已开始连续接单量产并产生营收,KrF光刻胶今年上半年产品增长率超过60%;此外南大光电、华懋科技等也已具备ArF产品量产能力;晶瑞电材ArF光刻胶部分样品已开展客户送样验证工作,KrF光刻胶已量产并供应;上海新阳、鼎龙股份等ArF产品也处于验证阶段。

据阜阳欣奕华IC光刻胶BU总经理岳爽表示,目前阜阳欣奕华半导体光刻胶的一些产品在客户端验证的取得了一定的进展,实现订单出货。KrF产品正在跟相关客户做离子注入用、高分辨通孔应用和Muti layer适用产品的对应。I线方面,主要还是针对客户的需求做一些定制化产品。封装里面,主要是针对封装客户Bumping工艺和RDL工艺,做了不同系列膜厚的厚膜负胶产品,以及高分辨的正胶和负胶。另外据官方资料显示,今年4月阜阳欣奕华高新材料一期工程技改项目公示,拟投资2000万元在原624吨/年产能基础上将光刻胶产能提升至4800吨/年。

封面图片来源:拍信网